Uweb名师前沿课第82期宏观市场与Web3趋势分析,以下是Uweb校长于佳宁和脱水大字报秋老板互动精华内容:

1.CME观察工具FEDWatch预测降息准确率高,预计将在9月、11月和12月各降息一次降息的监测工具有两个:一是美联储的点阵图,这是美联储官员对未来联邦基金目标的预测,准确性存在争议;另一个是芝加哥商品交易所(CME)的FEDWatch,这个工具通过现有市场的期货合约价格进行计算,临近时间点时的准确率更高,如果该工具预测降息概率达到80%时,基本上可以说降息已成定局。7月11日公布了6月的通胀数据,之后FEDWatch工具显示9月降息的概率达到了100%,现降至90%左右,除非发生黑天鹅事件,基本可以确定9月会降息。目前CME工具显示,美联储预计将在9月、11月和12月各降息一次。

美联储的货币政策目标主要是通胀和就业。目前美国的CPI尚未达到2%的目标,但失业率在上升。6月失业率达到4.1%,突破了4%的心理关口。根据萨姆规则,当失业率从三个月平均值较过去12个月的最低值上升0.5个百分点时,经济衰退是不可避免的。自1950年以来,这一指标命中率100%。目前,美国的萨姆规则指数已从0.2上升到0.43,距离0.5的警戒值仅一步之遥。

目前从CME工具看7月降息已不可能,临近11月、12时可以借助CME工具观测数值,误差不会太大。除非降息概率处于中间值(如50%-60%)时,会存在较大不确定性。

2.美联储通过“水龙头”“蓄水池”两个方式调控流动性;当前美股处于交易降息预期阶段,Trump近期大选活动以及参加比特币大会带来宏观利好美联储主要通过两种手段来控制流动性,即“水龙头”和“蓄水池”。“水龙头”指的是联邦基金利率的调控,通过设定一个利率走廊(比如5.25%到5.5%)来实现,利用准备金利率作为上限,逆回购市场利率作为下限来控制市场利率。“蓄水池”则是指美联储的资产负债表,包括银行的准备金存款,目前约有3.5万亿的蓄水量。美联储可以通过量化宽松(QE)来增加蓄水池的水量,或通过量化紧缩(QT)来减少水量。当前,美联储已暂停QT操作,不再抽取蓄水池中的资金。

降息意味着将“水龙头”拧大,但如果蓄水池中没有足够的水,流动性仍无法得到有效增加。目前预计美联储在9月降息一次,将联邦基金利率降至5.0%到5.25%之间。这将降低准备金利率,促使银行将更多资金投入市场,而不是存放在美联储,从而增加市场流动性。

尽管降息能增加流动性,但经济衰退仍可能发生。萨姆规则表明,当失业率从三个月平均值上升0.5个百分点时,经济衰退是不可避免的。当前美国的萨姆规则指数已接近这一临界点。美联储在流动性宽松和降息决策中,需平衡经济增长与通胀风险。尽管降息能提振经济,但可能引发通胀,使得美联储在操作上需谨慎。尽管9月降息几乎已成定局,但经济衰退风险依然存在。目前,美股处于交易降息预期的阶段,自2023年底以来,市场一直在消化这一预期。另外,最近行情反弹上来是有特朗普本次参加BTC大会的宏观利好影响。

3.比特币与科技股走势关联复杂,受宏观预期和内在逻辑双重影响比特币与美国科技股的关系,在两种条件下,这两者会表现出不同的关联:当宏观预期不强不确定时,两者同频概率较高。例如,最近3月份出现的特例情况,市场对于是否加息存在不确定性,导致科技股和比特币的走势较为同步;当宏观预期共识明确时,它们会按照各自的逻辑运行,逻辑接近时,也会同频。以2023年11月之后为例,当时市场预期2024年3月降息,纳指和比特币的走势相同都很不错,实际科技股受AI叙事的推动,比特币受现货ETF逻辑的影响,内在逻辑不同,但宏观走的都是交易降息预期,导致两者同步。然而,到2024年3、4月份,由于CPI反弹和加息恐慌,比特币的涨势停滞,而AI相关科技股继续上涨。6月,CPI数据下降和失业率上升,市场再次预期降息。此时,科技股上涨,但比特币因德国政府和门头沟的抛售压力预期而下跌。截至直播这几天,科技股开始下跌,而比特币因特朗普交易和抛压减弱而上涨。科技股的下跌原因在于它们处于高点,同时市场转向对降息反应最灵敏的中小股,如罗素2000指数。总体来讲比特币和科技股实际上是有各自的内外部逻辑,它的外部逻辑会影响到它们是否同频,但并不是完全决定性的因素,还要看内部因数是否也相对一致。

4.德国政府抛售事件反映出市场行情由市场情绪和叙事主导,特定市场环境下可能会被空头利用制造市场波动德国政府近期抛售比特币的事件始于2018年之前,当时德国政府没收了一个盗版电影网站积累的约5万个比特币。近期这些比特币被陆续抛售,导致市场波动:6月19日开始,德国政府抛售了约6500枚比特币,当时价格为65000美元。之后在7月8日-10日,集中抛售了大量比特币:8日抛售1万多枚,9日3000多枚,10日5000多枚。当时价格在53000至59000美元之间,整体在低点集中抛售。德国政府解释根据刑事诉讼法第111条的规定,如果资产有10%或以上的重大损失风险,必须在刑事诉讼结束前出售;抛售挂单的时间与德国工作时间高度一致,进一步证实了政府官员的操作。这些抛售主要通过10%的挂单和90%的场外交易完成,虽然场外交易对市场的直接影响较小,但集中抛售实际仍对市场造成一定影响。

但抛售动作与比特币价格的直接关联并不强烈。例如,6月19日抛售时价格约为65000美元左右,但25日再次抛售时价格在62000美元附近,也就是抛售动作本身和当天的这个涨跌其实是没有太大的关系的,市场下跌更多是由市场情绪和叙事主导的。

2月份以来,美国通胀反弹和宏观共识下降,带动了整体资产风险波动。比特币从去年10月的30000美元涨至今年3月的73000美元,涨幅高达143%。短期持币者在盈利情况下倾向于抛售,这为空头制造市场情绪提供了机会。政府抛售并不一定会导致市场下跌:今年4月2日,美国政府抛售了价值20亿美元的比特币,但市场反应平淡,甚至在4月9日比特币价格还反弹至71632美元。

5.门头沟事件不会引发大规模抛售,市场恐慌可能性较小门头沟(Mt.Gox)2011年至2014年间遭受多次黑客攻击,损失约95万个比特币。尽管大部分比特币被盗,平台上仍保留约14万个比特币和一些BCH。

这起黑客事件引发了一场漫长的法律诉讼,赔付受害客户。2021年提出正式返还比特币的计划,原定于2023年10月底完成,但推迟至2024年10月底。目前赔付工作已经开始,7月5日开始向2万名债权人偿还比特币。市场担心大规模抛售可能导致价格下跌,实际抛售量可能不会太大。赔付过程漫长,许多债权人已将债权转手,估计约70%已转手。愿意接手这些债权的人多为比特币信仰者和老手,他们不太可能在市场低点抛售。Bitcoinica和MGIF这两个大债权人持有约1/5的赔付款,也不大可能立即抛售。Reddit论坛的一项投票显示,467名参与者中有55%表示不会卖出比特币,仅18%表示会全部卖出。大部分人选择择机出售,而不是立即抛售。德国政府的抛售叙事基本结束,门头沟事件再度引发市场恐慌的可能性较小。比特币全球市场日交易量在100亿至300亿美元之间,没有强大的叙事,市场难以被撼动。

6.当前ETH行情发展受限,但未来依旧可以看好ETH;ETH期货仓位高,多头在等待机会有几个因素限制了ETH行情的发展:比特币的大盘走势不好,ETH的利好很难持续;以太坊ETF的审批过程繁琐且时间拖延;灰度持有大量以太坊资产,手续费高,即使不砸盘,换仓也是必然有的。

但未来依然可以看好以太坊。空头和多头都在等待有利的机会进行操作,主力机构尤其擅长借势操作。以太坊期货仓位一直很高,显然有巨量资金在等待机会。一旦现货市场出现大波动,多头会迅速反应。以太坊未来的行情不会悄无声息地结束,只要市场形式好转,多头抓住机会,ETF的影响将会显现。

7.如果9月降息可能属于预防式降息,不会引发特别严重的市场下跌,名师前沿课第期宏观市场与趋势分析而是会出现软着陆现象美联储降息历史上有三种情况。第一种是应对经济萧条的降息,比如1973年、1980年、1981年、1989年、2001年和2007年的金融危机。第二种是应对全球风险或市场突然崩盘的降息,历史上出现过三次,最明显的是2020年的疫情黑天鹅,之前在1987年和1998年也各出现过一次。第三种是在相对平稳的宏观环境中的预防式降息,比如1989年、1995年和2019年。

第一种应对萧条的降息通常伴随宏观经济基本面和资产价格的严重下跌。第二种全球风险降息一般在短时间冲击后迅速反弹,例如2020年312情况。第三种预防式降息则通常导致市场软着陆,即缓慢下跌并逐渐复苏,风险资产表现较好,大宗商品可能跌得更明显。

当前美国整体经济环境相对稳定,尽管失业率有所上升,如果在9月降息,可能属于预防式降息。预防式降息不会导致市场剧烈下跌,而是会出现软着陆现象,部分板块可能会有一定下跌,然后逐步复苏,市场不会过于剧烈波动。

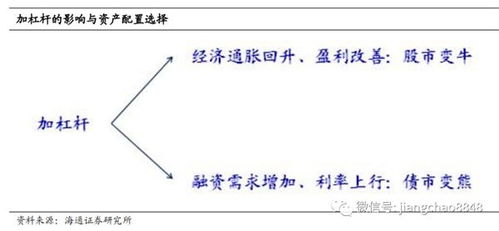

8.商业地产、国债、欧洲美元是主要风险点,但目前美国形势可控,黑天鹅事件发生概率不高黑天鹅事件难以预测,但有几个风险点值得关注:美国的商业地产,坏账率较高,商业地产与银行牵涉大,可能引发银行危机;其次是国债问题,美国会释保国债,可能撇开美联储购买国债来确保流动性,问题不大。第三是欧洲美元,外部美元在金融衍生品上加了高杠杆,可能会爆雷。整体来看,美国当前形势可控,发生黑天鹅事件的概率不高。

*本文仅作学习、分享用途,不构成任何投资建议。

在2024年的澳门,每一次的开奖结果都不仅仅是数字的简单排列,它们背...

在信息爆炸的时代,获取准确、全面的资料对于任何领域的研究者来说都是至...

在信息爆炸的时代,获取高质量的学习资源对于学生和教育工作者来说至关重...

在博弈世界中,”澳门一肖一码100%准确1”...

随着2024年的到来,香港特马的开奖结果成为了众多彩民关注的焦点。本...